Contents

住宅購入時は、親からの資金援助はありがち

多くの人が家を購入するのが30代だと言われています。

30代で共働きでコツコツ貯金してきた夫婦や、平均年収を大幅に超えてもなお堅実に住宅資金を貯蓄してきた家庭ならすべて自分達の自己資金で住宅を購入しているかもしれません。

ただ、現実的には多くの人が親からの資金援助を足して、さらにローンを組んで住宅を購入していると思います。

僕も実際に親から多少の援助をしてもらいました。

親からお金をもらった場合、原則110万円/年を超えたら贈与税が課税される

ところで「贈与税」という税金をご存知でしょうか?

贈与税とは、他人から金銭などの財産を贈与(もらった)時に、もらった人にかかる税金です。

原則的には、年間110万円を超える贈与については、翌年3月15日の確定申告期限までに贈与税の申告をする必要があります。

申告しなくてもバレないと思ったら大間違い!特に住宅購入などの多額の金額が動く場合、税務署は目を光らせて見ています。

『住宅取得等資金の特例制度』を適用すれば贈与税がかからない場合も

みなさんの周りでも親から住宅資金の援助を受けている人を聞いたことがあるでしょう。

原則は、年間110万円を超える贈与は贈与税が課税されると説明しましたが、住宅資金のための資金援助については「一定の要件を満たせば」非課税になる特例があります。

つまり、この制度を利用することで、親から500万円の資金援助をもらった場合であっても、贈与税を納める必要がなくなります。

『住宅取得等資金の特例制度』とは?その概要を解説

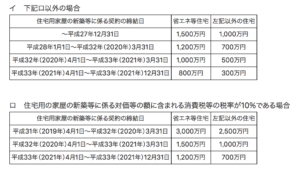

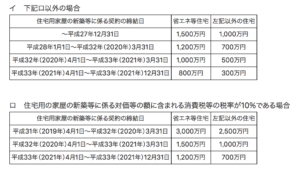

この『住宅取得等資金の特例制度』とは、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等(以下「新築等」といいます。)の対価に充てるための金銭(以下「住宅取得等資金」といいます。)を取得した場合において、一定の要件を満たすときは、次の非課税限度額までの金額について、贈与税が非課税となる制度です。

消費税が10%の契約で住宅を取得した場合、「省エネ等住宅」であれば時期によって最大3,000万円までの贈与が非課税になります。

ただし、注意点は赤字で記載した点です。

具体的なポイントについて、やさしい表現で挙げておきます。

- 直系尊属からの贈与でないと適用できない(夫が取得する住宅に、奥様のお父さんからもらったお金は対象外)

- 贈与を受ける人の年齢は20歳以上

- 贈与を受ける人の所得が2,000万円以下

- 身内の家を譲り受けたものではないこと

- 日本国内に住所があり、かつ、購入後に住むこと

- 税務署に贈与税の申告書を提出すること

特例制度を使ったら非課税(税金ゼロ)の場合でも申告は必ず必要【要注意】

特に注意点として間違いやすいのが、「この特例を利用して非課税枠に収まったから申告しなくていいや」といったパターン。これは間違いです。

この特例を利用するためには、仮に結果として税金がゼロになったとしても贈与税の申告書を提出する必要があります。

住宅資金を親から援助してもらった場合は、確定申告の期限(翌3月15日)までに税務署に申告書を必ず提出するようにしましょう。

贈与税は実は申告漏れが非常に多い税金です。

多くは、相続の際や、不動産を購入した際に税務署に情報が流れることで指摘を受けるケースが多いです。

気になる方は、税理士に相談するようにしましょう。初回無料相談に乗っている税理士の先生も多いので、そういった紹介サイトをうまく活用するのも1つの手です。

.png)

.png)

.png)

.png)