家を購入する方の大半は、住宅ローンを組むことになります。

住宅ローンを組むことで「住宅ローン控除」を利用した節税ができると聞いたことはないでしょうか?

中には、すでに金利の高い時代に住宅ローンを組んでいて、借り換えを検討している方もいるかもしれません。

低金利の場合、手元に資金がある人でも「あえて」住宅ローンという借金を抱えて節税する人もいるほどです。低金利でお金を借りることができ、かつ、節税になる(税金が戻ってくる)のであれば、ローンを組む方がメリットが出てくると考える方がいるのも納得です。

あなたは、ハウスメーカーが「長期優良住宅の方が節税メリットがあります」と宣伝している声を聞いたことはないでしょうか?実際に住宅ローンの節税効果はどの程度あるのでしょうか?

今回は、住宅ローンで損をしないために、住宅ローンの基礎知識をおさらいし、公認会計士・税理士でもある筆者が、節税限度までを徹底解説します。

Contents

住宅ローン控除とは何か?

住宅ローン控除とは、正式には「住宅借入金等特別控除」という名称で、所得税の減額が受けられる制度です。

具体的には、住宅ローンを利用してマイホームを購入(新築、増改築を含む)した場合、一定額を所得税から控除(減税)してくれるものです。

会社員の方であれば、毎月、給料から源泉徴収(※)という形で所得税が引かれた金額が支給されているハズです。

(※)源泉徴収とは、人を雇っている会社や事業主が、給料などを支払う際に、あらかじめ税金を一定額差し引いて、給料などをもらう人の代わりに国に税金を納めておく制度。

毎月の給与からは概算額で差し引かれる。源泉徴収税額は、決められたテーブルに従って、概算額が差し引かれているため、確定申告や年末調整をすることで1年間の税金(所得税等)を確定する必要がある。

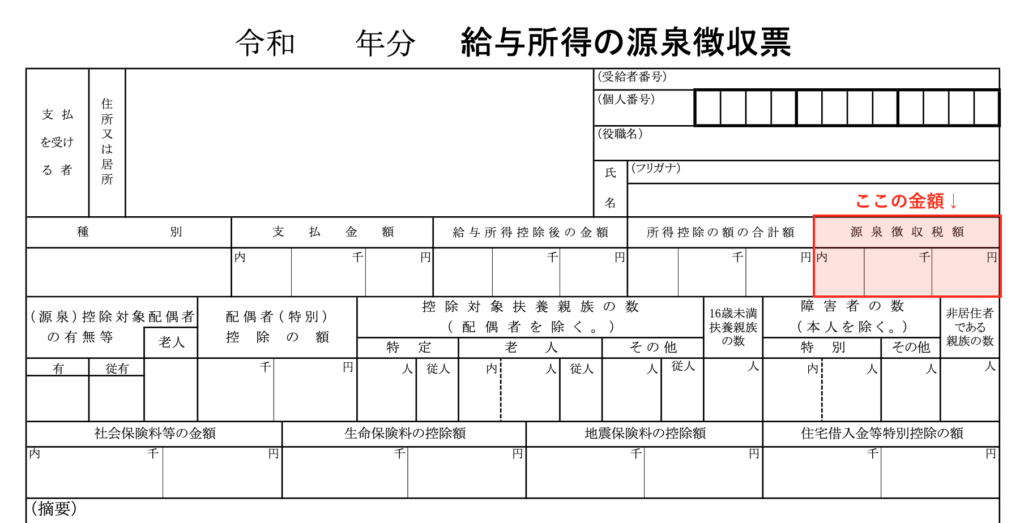

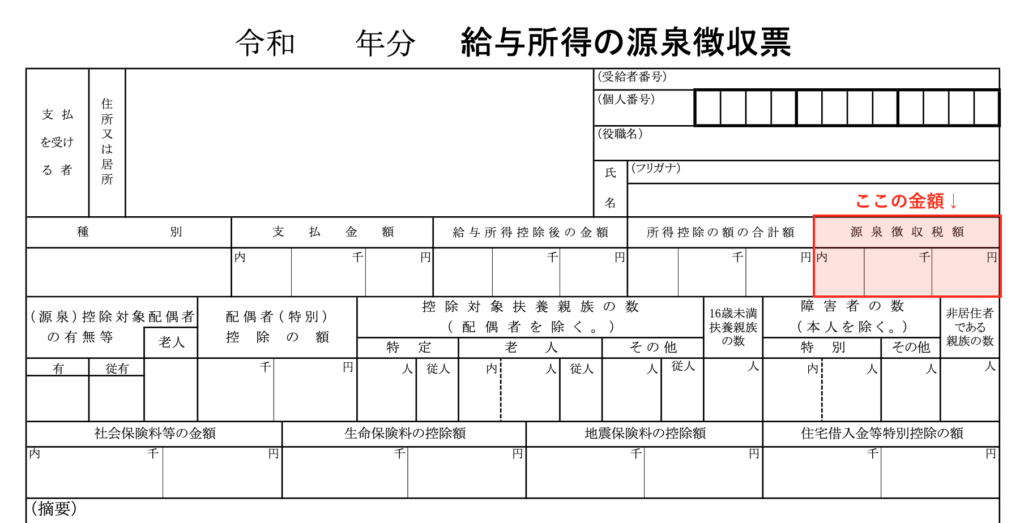

給料から引かれている源泉徴収についてピンとこない人のためにもう少し詳しく説明します。

具体的には、毎月会社から入手する給与明細を確認してみてください。以下の図の黄色部分が「所得税の源泉徴収税額」です。

-1024x519.png)

-1024x519.png)

毎月、勤務先からもらっている給料から控除されている「源泉所得税」の金額が、従業員の代わりに会社が国に納めている税金と考えると良いでしょう。

住宅ローンを組んでマイホームを購入する人は、この税金の一部を取り戻すことができます(これが住宅ローン控除です)。

住宅ローンを組んで家を購入することで、すでに支払っている税金の一部が還付され、節税になると考えるとわかりやすいでしょう。

住宅ローン控除を受けられる細かい要件はありますが、通常、住宅メーカーなどは住宅ローン控除が使えるように考慮してくれているハズです。

実際に、僕もマイホームを購入して住宅ローン控除を適用しているので、所得税の支払いは最終的に0円になっています(源泉徴収された所得税が全額還付されています)。

住宅ローン控除について細かく知りたい方は、国税庁HP タックスアンサー「No.1213 住宅を新築又は新築住宅を購入した場合(住宅借入金等特別控除)」に具体的な手続きが記載されていますので、参考にしてみてください。

住宅ローン控除を受けるために必要な手続き(確定申告)

こんなお得な住宅ローン控除を受けるためには、家を買った初年度に「所得税の確定申告」をする必要があります。

確定申告の時期は、毎年2月16日〜3月15日の1ヶ月間(休日の場合は翌営業日)ですので、この期間中に住宅ローン控除の内容を反映した確定申告書を管轄の税務署(通常は住んでいる地域)へ提出する必要があります。

確定申告の対象期間は、毎年1月1日〜12月31日までの1年間です。住宅を購入した翌年に確定申告の手続きが必要になります。

確定申告書の作成は、税務署のホームページから行うことができます。

マイナンバーカードと電子カードリーダーを持っている方は、e-Tax(電子申告)を利用することでネット環境だけで確定申告を完結させることも可能ですので、チャレンジしてみてください。

初年度は確定申告が必要ですが、2年目以降については、10月以降に金融機関(ローンを組んだ銀行等)から送られてくる「住宅取得資金に係る借入金の年末残高等証明書」を勤務先の会社に提出することで足ります。勤務先の会社で、年末調整の手続きを通じて還付を受けることが可能です。

住宅ローン控除でいくら税金が戻ってくるのか?

住宅ローン控除は、先ほど説明したとおり、「源泉徴収税額」の金額によって戻ってくる金額が変わってきます。

また、消費税が10%に増税されたことにより、購入する時期によっても変わってきます。

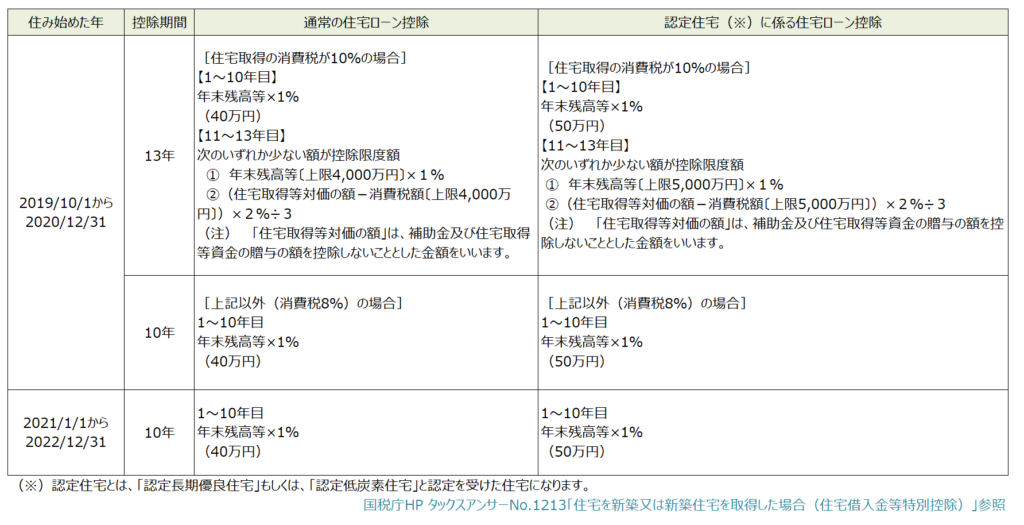

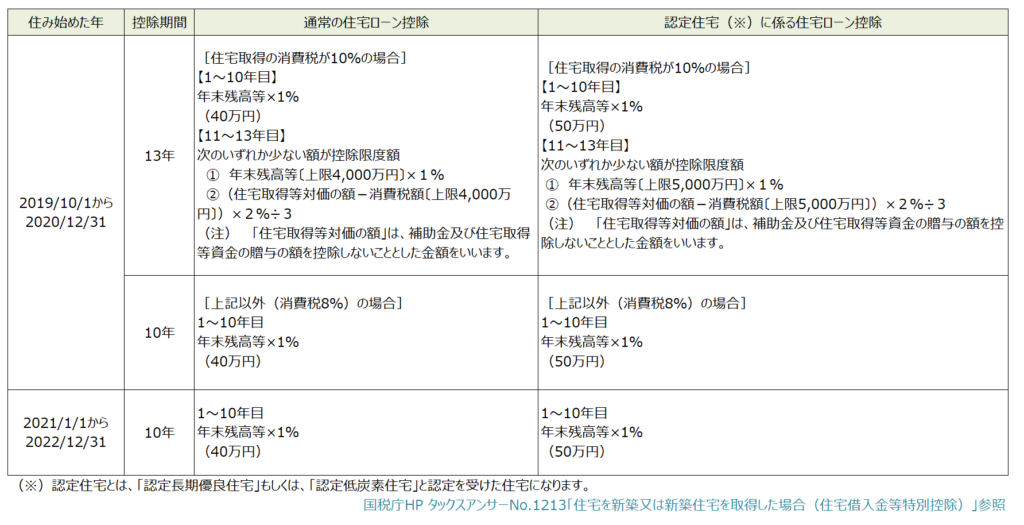

おおまかに説明すると、購入から10年間(もしくは13年間)は毎年40万円を限度(長期優良住宅等の認定住宅の場合は50万円を限度)として税金が戻ってきます。

具体的には、購入時期と契約内容によって以下のような分類がされます。

例えば、2019年8月にハウスメーカーと契約し、銀行から5,000万円のローンを組み、2020年5月にマイホームに住み始めたケースを考えてみます(わかりやすいように購入者を「太郎さん」とします)。

太郎さんの場合、2019年10月までに契約しているため、消費税は8%が適用されています。

この場合、上表の控除期間が10年となりますので、太郎さんは、10年間は住宅ローン控除が適用できます。

太郎さんの場合、2020年度の確定申告で戻ってくる税金の限度額は以下のうち、少ない方の金額です。

- 年末時点での借入金残高(住宅ローン残高)×1%

- 40万円

太郎さんは会社員なので、確定申告にあたって、年末には会社から「給与所得の源泉徴収票」を受け取っています。

この源泉徴収票に記載の「源泉徴収税額」から住宅ローン控除が受けられることになります(所得税から引ききれなかった部分は、住民税から控除されます。詳細はのちほど説明します)。

写真で示すと、以下の赤枠の部分になります。

例えば、この赤枠の部分が30万円だった場合は、確定申告をすることで30万円が還付されることになるのです。

所得税で引ききれなかった分は、住民税から引かれるって本当?

さきほどの太郎さんの場合、40万円戻ってくるはずが、確定申告で30万円しか取り戻せていません。

これは、まずは納めていた所得税(源泉所得税)から30万円還付されたことになります。

残りの10万円は損した気持ちになりますが、この10万円は「住民税」から控除されることになるので心配はいりません。住民税についても、毎月の給与から天引きされている方が多いでしょう。

-1024x513.png)

-1024x513.png)

つまり、所得税から引ききれなかった金額(太郎さんのケースでは、10万円)が、この住民税から引かれることになります。

住民税は、所得税のように還付金が振り込まれる形ではありませんが、毎月の控除額(天引きの額)が減ることで、減税額が反映されることになります。

少し還付された実感がわかないかもしれませんね。

また、住民税の控除は所得税の確定申告をすることで、国側で反映してもらえますので、私たち(納税者側)が別途手続きをする必要はありません。

ここで見落としがちな点を1つ紹介しておきます。

住民税にも控除限度額がある点です。

総務省のホームページでは、以下のような説明がされています。

-1024x613.png)

-1024x613.png)

(総務省のホームページより引用。具体的にはこちら)

つまり、太郎さんの場合だと、136,500円を限度に住民税からも住宅ローン控除が認められることになります。

認定住宅とは?メリットとデメリットを解説

ここで認定住宅の制度について少し説明します。

具体的には、住宅ローン控除を通常の40万円(10年間で最大400万円)ではなく、50万円(10年間で最大500万円)適用できるお得な(?)制度です。

認定住宅の場合の住宅ローン控除は、通常の「住宅借入金等特別控除」という名称ではなく、「認定住宅新築等特別税額控除」という正式名称になります。

「住宅借入金等特別控除」と「認定住宅新築等特別税額控除」の併用はできません。

この認定住宅の場合の住宅ローン控除を使える住宅は以下の2つです。

- 認定長期優良住宅と認められたもの

- 認定低炭素住宅と認められたもの

認定住宅のメリット(税制優遇あり)

「認定長期優良住宅」もしくは「認定低炭素住宅」のいずれかに認定された場合、「認定住宅新築等特別税額控除」が適用できることになります。

「認定住宅新築等特別税額控除」を適用することで、住宅ローン控除が10年間で最大500万円(通常400万円と比べて最大100万円の差)受けることができるメリットがあります。

認定住宅のデメリット(申請コストと維持管理コスト)

この税制優遇の話を聞くと「適用しないと損だ」と思われる方もいるかもしれません。

ただし、認定を受けるためには追加費用が発生しますので慎重に検討する必要があります。

認定長期優良住宅の場合、具体的には、以下のような要件がクリアできた家である必要があります。

- 将来のバリアフリーに対応できる設計

- 耐震性の高い住宅

- 省エネ性の高い住宅 など

認定を受けるためには、申請関係費用(数万円〜数十万円)に加えて、上記の要件を満たせるように建築するための追加費用(建築費の割増)が発生します。

認定住宅となることで、建築後にも定期的な点検(10年に1度)とその内容の記録が義務づけられています。当然、これを業者に依頼すると追加で費用が発生します。

僕自身は、認定住宅の申請はしていませんが、耐震等級3で耐震性も高く、昔の古い家のように耐震性などに問題があるようには全く感じていません。

認定住宅は本当にお得なのか?具体例で解説

認定住宅の申請が承認され、晴れて50万円の住宅ローン控除が認められることとなったとしても、注意すべき点があります。

具体的には、年収が高くないと控除の恩恵が受けられないということです。

先ほど説明した具体例(太郎さんのケース)で説明します。

太郎さんの源泉徴収税額(所得税)は年間30万円でした。そのため、確定申告をすることで以下のように限度額(40万円)まで還付を受けることができました。

| 所得税の還付額 | 30万円 |

| 住民税の還付額 | 10万円 |

| 還付額合計 | 40万円 |

(注)借入金の年末残高は4,000万円を超えているものとします。

それでは、仮に、太郎さんが「長期優良住宅の方が税金が戻ってくるらしい」と聞いて、ハウスメーカーに相談の上、認定住宅の申請を事前に行っていたとします。

この場合に太郎さんが還付を受けられる税金は以下の通りです。

| 所得税の還付額 | 30万円 |

| 住民税の還付額 | 13.6万円 |

| 還付額合計 | 43.6万円 |

50万円戻ってきてないじゃん!と思われたかもしれませんが、その通りです。

太郎さんの住民税の還付額の限度は136,500円と説明しましたが、この限度額までの還付しか受けられないのです。

また、太郎さんは5,000万円のローンを組んでマイホームを購入していますので、住宅ローン控除を受けられる金額は最大で年間50万円(5,000万円×1%)です。

1年ごとにローンの返済に伴い、年末残高も減少していきますので、さらに控除額は減少します。

もし太郎さんの年収が1,000万円を大きく超えていて、所得税の源泉徴収税額が年間50万円を超えているような場合や、ローンを6,000万円組んでいた場合であればもう少し恩恵が受けられたかもしれません。

つまり、認定住宅は、年収が高くないとそもそも税金面の恩恵は受けられないということです。

バリアフリー対応や省エネ基準など、長期優良住宅には、税金面以外のメリットもあります。ご自身の状況に照らして一番最適な方法を選ぶことが大切です。

ハウスメーカーや工務店の担当者が丁寧にシミュレーションしてくれるとは限りませんので、ご自身の状況と照らしてしっかり検討しておくことをオススメします。

- 家をローンで買えば「住宅ローン控除」が使える

- ローンで家を買ったら、まずは確定申告をすべし!

- 住宅ローン控除は、通常40万円(10年間で400万円)が限度

- 還付を受けられる金額は、納めた税金まで(源泉所得税)

- 所得税で引ききれなかった控除額は、翌年の住民税で反映される

- 認定住宅を建てることで控除限度額が増加する(10年間で最大500万円)

- 認定住宅になるには、申請コストと維持管理コストがかかる

- そもそも年収が高くないと認定住宅の節税メリット(追加の恩恵)はない

- 自分の収入に照らして、住宅ローン控除の限度額をシミュレーションすべし!

.png)

.png)

.png)

.png)